成本骤升、价格上调、产品升级、资本并购等大事,而愈演愈烈的中美关税大战、贸易大战似乎则给国内啤酒行业抹上一丝不安之感,让2018年染上“多事之秋”之色。如何看待刚刚过去的一年?笔者对2018年国内啤酒业进行回顾盘点,并对2019年发展趋势进行展望。

前进中谋求发展,挫折中孕育机会。中国啤酒业必须充分认识到变革中的意义与时代机遇。

2018年中国啤酒业回眸

产销放缓,行业还未完全复苏。2018年12月,国家统计局公布了国内2018年11 月啤酒产量数据。数据显示,当月全国啤酒产量189.1万千升,同比增长1.9%;而1-11 月啤酒累计产量3652.1 万千升,同比小幅下降0.3%。而据中商产业研究院数据库显示,2018上半年全国啤酒产量呈现缓慢上升趋势发展,不过到了7月份开始,全国啤酒产量又下滑,这说明国内啤酒业还不稳定,尚未完全复苏。

不过,整体而言,比较前三年,国内啤酒业发展逐步趋稳,预计2018全年啤酒产量持平或略有下滑。

啤酒进出口:增长幅度仍然不小。近几年,国内啤酒进口量呈快速上升,在总体体量日益增大的背景下,2018年仍有较好的增幅。据最新数据统计,2018年1-11月中国啤酒进口量为774588千升,同比增长16.7%, 2018年前11个月的啤酒进口量已超过2017全年啤酒进口量。从进口金额方面来看,2018年1-11月中国啤酒进口金额为851.2百万美元,同比增长22.9%。数据显示,2013年-2017年中国啤酒进口金额与进口量持续同步增长。据统计,中国啤酒主要进口国为欧洲、美国、拉美等地区。

啤酒出口相较进口,逊色些,但整体仍然可圈可点。据最新数据统计,2018年1-11月中国啤酒出口量为35014万升,同比增长6.8%,2018年1-11月中国啤酒出口金额为231.23百万美元,同比增长12%。

从这几年啤酒出口分析,2013年-2017年中国啤酒出口量持续增长,增长幅度逐渐加大,共增长11154万升;2017年中国啤酒出口量为36095万升,同比增长23.8%,创近五年来最大值,预计2018年将再创新高。而从出口金额方面来看,2013年-2017年中国啤酒出口金额逐年增加,2017年中国啤酒出口金额为227.6百万美元,同比增长18.1%,预计2018年再创新高。这些说明中国啤酒日益受国外消费者的青睐。

“精酿之战”烽火四起。2018年,更多精酿啤酒企业如雨后春笋般冒出,青岛、燕京、华润等国内啤酒巨头也陆续调整产品结构,开设新的生产线,“精酿之战”烽火四起。2018年我国精酿啤酒消费量虽只占整体啤酒市场的1-1.5%,但年市场增速高达40%。

据不完全统计,目前我国已有800家精酿啤酒从业品牌,如北京的熊猫、京 A、悠航、大跃和牛啤堂等;上海的 Tap House 扎啤工 坊、 Boxing Cat 拳击猫、Dr.Beer 、Shanghai Brewery、莱宝等;其中, 熊猫精酿、莱宝和高大师等的产品已出现在精品超市、便利店和餐厅等渠道。此外,百威等国际啤酒巨头已领先瞄准精酿啤酒市场。传统啤酒市场规模下滑是促使行业逐步转向精酿啤酒的主因。

近年,我国啤酒领头企业均已推出高端、个性化产品系列,并相应提出或践行精酿啤酒战略:青岛啤酒已研发推出多款精酿品种,燕京为精酿啤酒开设了新的生产线,华润加紧精酿啤酒调研、研发,珠江啤酒则于2017年投资 2.5 亿元进行精酿啤酒产线投资及体验门店建设。

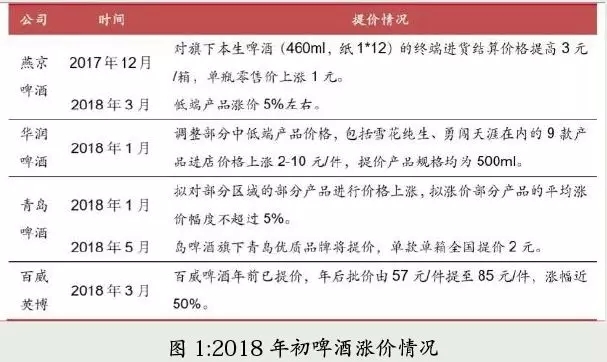

10年后啤酒企业首次集体提价。自2008年啤酒行业集体提价后,啤酒价格一直稳定未变。然而自2017年下半年开始,一系列原辅材料价格快速上涨,同时,为转型升级,避免陷入低价战泥淖,提高盈利厚度,啤酒行业在2018年年初及3月再次迎来集体提价潮,涨价幅度从10%-50%不等,百威啤酒涨幅最多。如下图:

(图片来源网络,如有侵权请联系本站)

并购与缩产交替进行,啤企高端转型意图明显。2018啤酒业并购最大新闻年当是该年11月5日,华润集团(啤酒)有限公司斥巨资20亿元人民币拿下喜力在华7家公司,此次收购预示着中国啤酒行业格局迎来国际化、高端化新拐点以及未来的寡头割据局面。

收购喜力中国区业务后,华润啤酒将与目前中国高端市场占有率最高(60%)的百威英博展开争夺。为进一步拓展中国市场,百威英博先后收购了中国金士百啤酒公司、南昌亚洲啤酒有限公司等,还对中国的一些精酿啤酒品牌进行了投资。

不过与其它年份相比,2018年巨头并购速度显然放慢不少,而与此形成明显对比的是啤酒企业整体缩产提速。当下主流啤酒厂商改变了过去的“跑马圈地式”扩张策略,继2017年后,2018年进一步走向了收缩产能、关停小厂之路。近一两年,百威在中国关停了近10工厂,嘉士伯亦关闭并处理了中国市场上的10多家工厂,珠江啤酒、华润啤酒、燕京啤酒也先后关闭部分工厂。

冻结甚至缩减产能是啤酒厂商应对当前行业发展滞缓一种明智之择。啤酒厂商集体缩减产能,那么产能利用率就会步入上行通道,企业间价格战的压力缩小,同时费用压力也会降低,啤酒厂商的利润率将会出现反转。

龙头吨价上升明显加速。中泰证券数据显示,2018年1-3季度国内啤酒上市公司吨酒价格均有提升,2012-2016年价格战后,行业低价竞争开始趋缓。

从行业来看,2003-2017年,高档啤酒(零售价高于14元/升)销量占比从1.8%提升至9.2%,销售额从7.8%提升至29.2%,2018年高档啤酒销售额比例有望提升至33%(其中高端占比13.4%,中高端占比19.6%),啤酒产品结构从金字塔向橄榄形过渡,低档萎缩、腰部增加、高端部分继续拉长。

整体而言,2018年国内啤酒业加快了结构性的调整,低端啤酒持续下滑,同时高附加值啤酒、进口啤酒则呈现较快增长态势。

不过,中国啤酒行业目前的问题是吨价和盈利水平仍较低:吨价仅相当于日本1/4,美国2/5,净利润率水平也与全球18%左右的平均水平相距较远。因此可以预计未来两三年中国啤酒企业高端啤酒占比、吨价价位将进一步上升。

成本骤升、价格上调、产品升级、资本并购等大事,而愈演愈烈的中美关税大战、贸易大战似乎则给国内啤酒行业抹上一丝不安之感,让2018年染上“多事之秋”之色。如何看待刚刚过去的一年?笔者对2018年国内啤酒业进行回顾盘点,并对2019年发展趋势进行展望。

2019年啤酒行业展望

近年啤酒龙头企业提价、布局中高端产品、关厂提效以及龙头市场份额继续提升,折射出整个行业做大做强做高的趋势,历经多年的底部盘整,2019年啤酒行业将向平稳、向好的方向演绎。

啤酒行业成本有望下降。2019年带动啤酒价格整体上涨的包材成本将呈下降趋势。2017-2018年,玻璃瓶(占成本的35%-38%左右)、纸箱(占成本的5%左右)等直接材料价格持续上涨,包材价格处于高位,带动吨酒成本持续上升。但到2019年,玻璃和纸箱需求边际将减少,而供给有望上升或保持相对稳定,因此包材价格将呈下行趋势或保持在低位,这有利于提升啤酒行业利润。

其次,2018年5月1日起,制造业等行业增值税税率从17%降至16%,减税对于利润率偏低的啤酒行业贡献的利润将较为显著。通过测算,减税可大幅增厚盈利能力较弱的啤酒企业的业绩。以2017年财报数据为准,当增值税下调1个pct时,燕京啤酒、华润啤酒、珠江啤酒、青岛啤酒、重庆啤酒的净利润将增长31.3%、11.4%、8.6%、7.9%、4.6%。因此涉及面广、计税金额大的增值税将普惠2019年的中国啤酒业。

再者,随着整个行业从低价竞争转向高端品牌竞争、消费转型升级,促销广告费用有望下降,啤酒企业销售费用率可降低,从而降低整个财务费用。

还有,大麦(占成本10%-15%)价格在2019年亦将从高位逐渐走低,有利于整个啤酒业的成本下降,提高吨酒利润。

而从另一方面而言, 2019年啤酒业综合成本或将呈前高后低之势,成本拐点或出现在2019年下半年。

总之,2019年受益原辅成本下降+减税+吨酒价格上升三重因素影响,啤酒业净利润有望实现多年难得的中幅增长,这在下半年会集中得到体现。

啤酒行业市场集中度进一步提升,CR5有望逐步向CR4甚至是CR3变化。2018年中国啤酒行业已进入到华润雪花、青啤、百威英博、燕京和嘉士伯5强争霸的时代,份额持续向优势企业集中,这CR5市场份额已超过75%,其中,前四大CR4啤酒品牌所占据的市占率经达到近70%,CR3达到59.2%,均比2017年又提高了。

不过与美国前4大啤酒企业市场率占到90%相比,我国目前仅相当于美国20世纪70年代后期的水平。因此相较于发达国家,我国龙头企业占有率仍有待提升。

当前,啤酒行业正在进入新阶段,体制改革加速,企业定价权增强,品牌日益高端化,在这些趋势的驱动下,预计2019年行业仍可能出现较大的并购整合机会,CR5有望逐步向CR4甚至是CR3变化。

电商将成为啤酒企业一个愈来愈重要的新渠道。伴随着移动互联网的快速推演,当前消费互联网正向产业互联网加快转移,啤酒营销模式也迎来一个全新时代。

2019年传统渠道变革在加强的同时,互联网+在啤酒业的应用也将日益强势,电商助啤酒渠道变迁正在广泛推进,由商超、餐饮、夜场等线下渠道向线上渠道全面延伸将成为2019啤酒渠道变革之热点,构建“网上官方旗舰店+分销专营店+官方商城+APP”的电商渠道体系将成为更为普遍的营销行为。还有,积极通过微博、微信(公众号)与消费者沟通交流、售酒,亦将更为广泛。另外,社交网络、游戏、视频网站等平台也成为更多啤酒企业展销的试验田。

燕京、青啤均在自己的财报表示,公司之所以在报告期内实现营收利润双增,原因之一是“公司积极完善销售渠道,在优化传统营销渠道基础上,断提升电商营销质量。”预计2019年啤酒企业将把重兵进一步推到电商渠道。

2019年啤酒业的挑战

作为充分竞争的传统行业,在行业产能过剩、销量增长压力较大、中高端餐饮市场仍复苏缓慢的情况下,2019年中国啤酒业可能面临的主要经营风险与挑战包括:

1、人口老龄化加速,餐饮行业增速放缓,均会对啤酒消费量造成负面影响;2、随着外资啤酒和进口啤酒在国内市场加大促销、影响力变大,可能会进一步加剧国内啤酒市场的竞争态势;3、替代品(白酒、葡萄酒等)发展迅速,侵蚀国内啤酒市场份额;4、中美贸易战加剧或给国内各行各业(包括啤酒业)施加不利的影响。