茅台酒发货量降低导致业绩低于预期

2018 年前三季度公司收入549.69 亿元,同增23.56%,Q3 收入197.18 亿元,同增3.81%。其中茅台酒前三季度收入462.65 亿元,同增20.47%,Q3 收入168.82 亿元,同增0.62%,低于市场预期。前三季度预收款项111.68 亿元,同降36%,主要是由于公司改变打款政策以及发货节奏调整。我们预计前三季度茅台酒均价提升20%左右,18 年均价增速20%左右,预计Q3 茅台酒报表端销量同降16%达8100 吨左右。(1)去年Q3 公司为了控价加大茅台酒投放量,销量基数较高(报表端销量9600-9700 吨左右);(2)前三季度公司预收账款环比提升12%,我们预计公司提前执行的部分10 月份计划量计入了预收账款而未确认收入。考虑预收账款影响,我们预计Q3 实际发货8700 吨左右,同比个位数下滑,预计Q3 茅台酒收入实际增长12%左右。我们预计公司茅台酒全年发货量3 万吨左右,同比基本持平,全年茅台酒收入增速略高于20%。

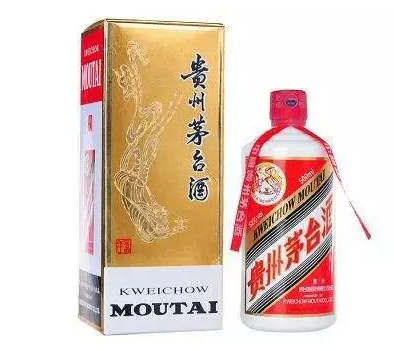

(图片来源网络,如有侵权请联系本站)

提价和产品结构升级有望推动盈利能力提升

公司前三季度净利润237.34 亿元,同增23.77%,Q3 净利润89.69 亿元,同增2.71%,低于市场预期。公司前三季度毛利率同增1.19 个PCT,主要由于提价和产品结构升级,我们预计未来直营、非标占比进一步提升,公司毛利率有望继续逐步提高。公司前三季度期间费用率同增0.59%,销售费用率同增0.73 个PCT,管理费用率同比下降0.3 个PCT。前三季度净利率同增0.54 个PCT,提价和结构升级有望推动盈利能力持续提升。

盈利预测我们预计18-20 年公司收入分别为755.46/843.47/1020.18 亿元,同增23.72%/11.65%/20.95%;净利润分别为337.68/388.38/479.45 亿元,同增24.70%/15.01%/23.45%;EPS 分别为26.88/30.92/38.17 元/ 股,按最新收盘价对应PE 为23/20/16 倍,维持买入评级。

风险提示高端酒需求低于预期,公司销量增长低于预期;公司市场推广费用超预期;食品安全问题。