多年后,你仍没有因炒股发财,当然,因你谨慎的个性,你也没因炒股致贫。每每回想起后者,80岁的你坐在扶手椅上,垂望干枯双手背后的点点老年斑,还颇为自得。

你的孙子——一个聪明却也略有些莽撞的年轻人——走过来,“爷爷,我已经开户了。你是老股民,给我讲讲你年轻时候的事儿吧。”

“2006年到2007年,酒色双雄,五朵金花。2013年到2015年,那可是小票的天下。2017年,还有什么比白酒股更好的……”你微微一笑,如数家珍。

“爷爷,这些事你说过很多遍了,我想知道,为什么这些时候是这些股票涨。你就说说吧,2016年到2017年,白酒股是怎么涨的,为什么有的涨得多,有的涨得少,逻辑一样吗?”

“这……”你仿佛瞬间被咔嚓大雷击中,僵在当场。几十年来,你看新闻、追热点、撸股评、打听票,到头来,你只知道什么涨了,其他的你竟然什么都不知道。扎心哪。

“出去出去出去……”你老脸一拉,挥手赶走了孙子,仍自愤愤不平,“太狠了也,真孙子……”

——为什么细节刻画得这么到位?因为这个问题我想过好多次,我觉得我老了的时候八成就是这样:只知道涨了,别的什么都不知道。

为了避免这个问题,让孙子不能得逞,我就学习看研报了。

今天说白酒行业框架

话说回来,就是2017年——白酒股是怎么涨的,为什么有的涨得多,有的涨得少,逻辑一样吗?

首先说一下结果,跟你的感觉可能不大一样:

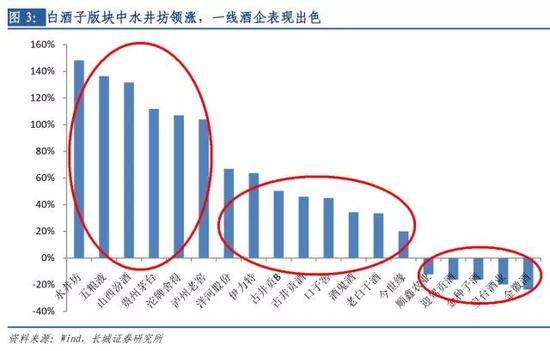

1. 白酒股共19只,可以分成三类,最悲催的一类有5只,不仅没涨,还跌了,买入持有这些白酒股的投资者,可能是2017年最心塞的投资者。

2. 第二类有8只,2017年涨幅在20-60%,买入并持有,收益合格乃至不错。

3. 第三类有6只,2017年涨幅全部在100%以上,这属于惊喜类。估计你能猜得出他们的名字,说明一线龙头牛。

4. 但茅台、五粮液(91.960, 0.59, 0.65%)和泸州老窖(73.700, 2.68, 3.77%)还真没涨过水井坊(49.000, 1.25, 2.62%)、汾酒和沱牌舍得(47.590, 1.65, 3.59%),这一点大概会让你感到意外。上图吧:

挺一目了然的。这个涨幅的结果,几乎也白描了目前的白酒行业格局:高端的茅五泸,次高端的水洋汾沱,中端的古口鬼白,以及一系列低端酒。

有了这个格局的概念,我们基本上就完成了白酒行业框架的初体验。

接下来,我们沿着这个格局看看白酒是怎么涨的。

董广阳复盘白酒大涨

这段复盘我选的是招商董广阳团队的研报。白酒黄金十年中,董广阳从招商食品饮料研报第三署名,一路写到第一署名;从上榜一路写到季军、亚军乃至三连冠,就像他自己说的:

好,我们就让这个唯一完整亲历团队的研报说话。

记住了,这轮白酒是这么涨起来的:

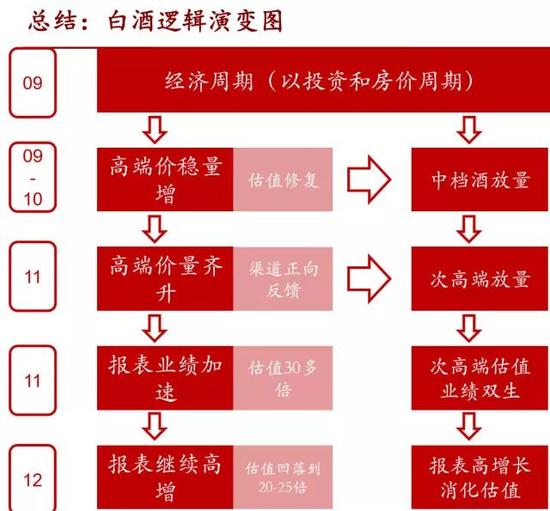

正如图中所说,先是中端恢复,然后是高端、次高端恢复。

那么问题来了,为什么是中端?我们看2014年这一列,董老师提到,老白干酒(30.850,0.53, 1.75%)是因为混改兑现,那么洋河和古井是为什么呢?董老师没有说。

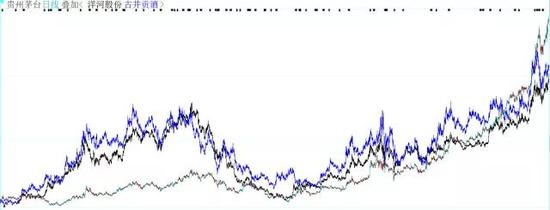

带着这个问题,我去请教了我师傅——我司基金经理王吉祥。王吉祥说孩子你看这个图:

很明显,下方的是茅台,黑线是洋河,蓝线是古井贡。在2009年四万亿带来的那拨白酒泡沫化过程中,茅台没怎么涨,洋河和古井可没少涨;而2012年白酒塑化剂事件后杀估值的那拨下跌中,茅台也没怎么跌,洋河和古井的估值可是没少杀。所以,2014年行业见底后,估值杀得厉害的先反弹了。

“虽然都是涨,都是赚钱,但是你要知道,赚茅台的钱和赚洋河的钱,不一样。”王吉祥语重心长地对我说。

关于怎么不一样,我们留到下节。现在,还是按着董广阳的复盘继续讲:

这是董广阳给的2009-2012年白酒行情的逻辑图,我们可以看到高端与中端、次高端的互动关系。高端价稳量增,就意味着中档酒放量;等到高端价量齐升,就意味着次高端放量。

所以,高端酒就是白酒的基本面,高端酒就是白酒的基本面,高端酒就是白酒的基本面。

翻译成人话就是:在白酒股中,如果你不知道买什么好,你就买高端白酒股。当然,这也是常识。我们不甘于此,所以就要继续往下看:

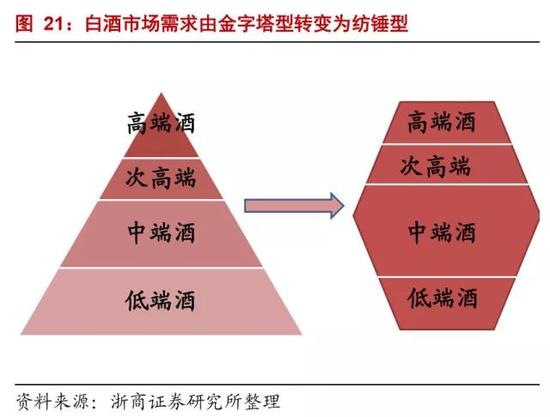

多份年度白酒策略研报对各档次白酒市场未来发展都有预计,大致都是这样的图形:

换句话说,高端酒是人所共知的共识,低端酒的容量萎缩和可投资度低(因为行业集中度很差,上市公司也不多)也是共识,那么综合考虑拥挤度和可投资度,纺锤中段是不是看着好点?

咳,说句实话,关于次高端弹性更好,也已经是研报共识了。没办法,行业被分析透了,预期差非常非常小,我们只能期待普通投资者在这一点上认识还不到位,如果补足你的认识,也是我们的一点贡献。

为什么茅五泸干不过水汾沱?

这也就回到我们前面提的问题,为什么茅五泸在2017年的涨幅,反而干不过水汾沱呢?

答案就在两个字:弹性。

以上研报内容来自国金、浙商、申万、招商和中信。简单翻译一下,所谓弹性包括以下几点:

1. 业绩弹性。水井坊总市值200亿+,汾酒总市值500亿+,沱牌舍得总市值140亿+,茅台总市值9800亿+;多卖20亿,对水汾沱意味着什么,对茅台意味着什么?两相比较,意味着什么?

2. 规模弹性。茅台一年就是3万吨,我们都知道茅台好,全国每人才能分到五钱,大酒盅就是一盅。干!干完了,你让我们喝什么?所以说,茅台再好,它也有物理性的天花板,剩下的空间就靠次高端了,所以,研报普遍预计到2020年,次高端市场规模比2016年要提高一倍多(例如截图中就是300亿增长到720亿)。

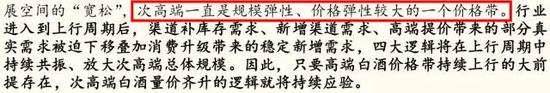

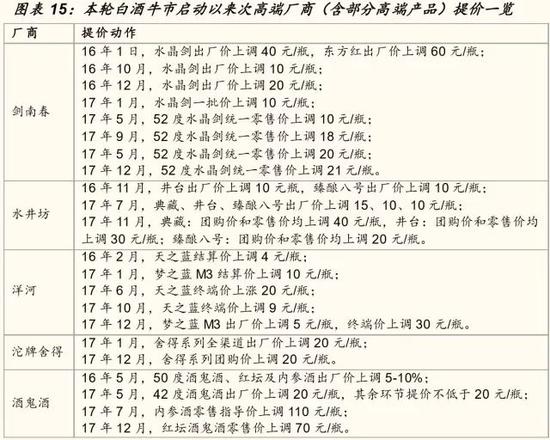

3. 价格弹性。话说500以下这个价格带还是蛮舒适的,不多说了上个图吧:

所以这就解释了为什么茅五泸2017年没涨过水汾沱的原因。也就是我师傅王吉祥问的问题,赚的什么钱?

赚茅台,第一波肯定是赚企业盈利的钱,然后是估值的钱,然后是盈利估值双击的钱;赚水汾沱,那就赚估值的钱多一些,顺周期的时候,这种钱来得也蛮快的。

本轮白酒行情能持续吗?

最后说一下关于本轮白酒行情的持续性的问题。强调,我们只是研报观点的搬运工。

1. 殷鉴不远。2009年到2012年的泡沫化教训非常深刻。所以,大多数研报都认为,本轮行情走得相对不算快,各家的产品和价格策略也都相对保守,不像上一轮都想着尽快冲到高端市场去,目前市场格局还是很清晰和稳定的。

2. 持续看好。大多数研报都认为,白酒股行情还在深化过程中,表现仍将优于大盘。我看的都是白酒研报,所以关于这一点,还是需要各位仔细甄别。

当然,白酒股分析框架还涉及到其他的重要问题,比如品牌、渠道和销售策略,比如对经营团队的分析,很多陷于细节,我们就不展开了。

最后照例还是思考题,共2题:

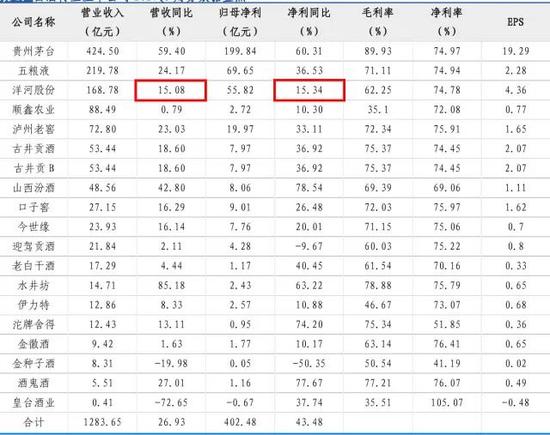

1. 根据2017年三季度财报,如图:

洋河是个做得不错的企业,为什么营收和净利润增速都只在15%+的水准,请在留言中回答。

2. 今年过年,你们家喝什么白酒?请在留言中回答。

本材料不构成投资建议,据此操作风险自担。本材料仅供具备相应风险识别和承受能力的特定合格投资者阅读,不得视为要约,不得向不特定对象进行复制、转发或其它扩散行为,管理人对未经许可的扩散行为不承担法律责任。